Spowolnienie gospodarcze oraz zwiększona skala inwestycji znajdują odbicie w wynikach

- Na wyniki za 2019 r. wpłynęło spowolnienie tempa wzrostu gospodarczego oraz zwiększenie inwestycji w segmenty działalności związane z produktami dla konsumentów i obejmujący całą spółkę proces cyfryzacji:

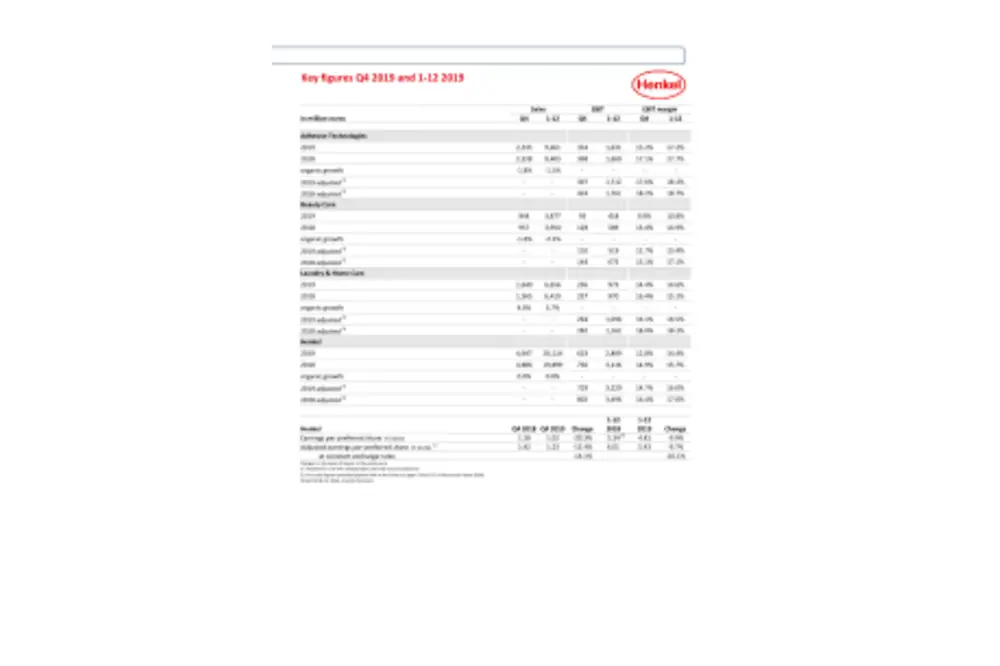

- Wzrost przychodów ze sprzedaży o 1,1%, do kwoty 20,114 mld euro; przychody ze sprzedaży w ujęciu organicznym na stabilnym poziomie

- Skorygowana* marża EBIT na poziomie 16,0% (spadek o 1,6 p.p.)

- Skorygowany* zysk na akcję uprzywilejowaną (EPS) w wysokości 5,43 euro (w ujęciu nominalnym spadek o 9,7%, wg stałych kursów wymiany walut – spadek o 10,1%)

- Stan wolnych przepływów pieniężnych: na poziomie 2,471 mld euro (wzrost o 554 mln euro)

- Dywidenda ** na poziomie z poprzedniego roku: 1,85 euro na akcję uprzywilejowaną

- Prognoza na 2020 r.: dalszy wzrost inwestycji rozwojowych w niepewnym otoczeniu sektora przemysłowego

- Wzrost sprzedaży w ujęciu organicznym: 0–2%

- Skorygowana* marża EBIT: ok. 15%

- Skorygowany* zysk na akcję: spadek procentowy na poziomie jednocyfrowym (średnim lub wysokim), przy założeniu stałych kursów wymiany

– Ogólnie rzecz biorąc, osiągnięte przez nas w 2019 roku wyniki były zróżnicowane. Na sektor Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) wpływ miało znaczne spowolnienie w segmentach kluczowych klientów, przede wszystkim w branży motoryzacyjnej i elektronicznej. Jednocześnie sektory biznesowe związane z produktami dla konsumentów – Laundry & Home Care (środki piorące i czystości) oraz Beauty Care (kosmetyki) – mierzyły się z silną konkurencją na wielu rynkach – powiedział Carsten Knobel, prezes zarządu Henkel.

– Na początku 2019 roku ogłosiliśmy plan zwiększenia inwestycji o około 300 mln euro rocznie począwszy od 2019 roku, w celu wzmocnienia naszych marek, rozwoju technologii i innowacji, a także przyspieszenia procesu transformacji cyfrowej w Henklu – wyjaśnił Carsten Knobel. W ciągu roku Henkel stopniowo zwiększał skalę tych inwestycji w spółce, choć kwota dodatkowego finansowania nie została w pełni wykorzystana. Zarówno spadek wielkości sprzedaży, jak i wzrost inwestycji rozwojowych przełożyły się na poziom osiągniętych zysków i marży EBIT w 2019 roku. – Stała koncentracja na zarządzaniu kosztami, wyższej efektywności procesów i dostosowywaniu struktur pozwoliła nam częściowo złagodzić skutki tych czynników –dodał Carsten Knobel. – Kontynuowaliśmy również inwestycje w rozbudowę i modernizację zakładów produkcyjnych i centrów innowacji. Selektywne przejęcia i partnerstwa o łącznej wartości blisko 600 mln euro wzmocniły poszczególne sektory naszej działalności.

– Nie jesteśmy jednak zadowoleni z osiągniętych wyników. Nasze ambicje sięgały wyżej i w związku z tym podejmiemy zdecydowane działania, aby w pełni wykorzystać nasz potencjał wzrostu i poprawić wyniki finansowe w przyszłości – tak Carsten Knobel podsumował działalność w 2019 roku.

Prognoza na 2020 r.

Zgodnie z wydanym w grudniu 2019 r. komunikatem Henkel opublikował dzisiaj prognozę wyników na rok obrotowy 2020. W 2020 r. Henkel przewiduje organiczny wzrost sprzedaży na poziomie między 0% a 2%. Biorąc pod uwagę niepewność panującą w sektorze przemysłowym oraz wzrost inwestycji rozwojowych w zakresie marketingu i reklamy w ujęciu rok do roku, jak również procesy cyfryzacji i informatyzacji mające na celu trwałe wzmocnienie działalności, Henkel oczekuje niekorzystnego wpływu tych czynników na osiągane przez siebie wyniki finansowe w 2020 r. Skorygowana marża EBIT osiągnie prawdopodobnie poziom około 15%.

W wypadku skorygowanego zysku na akcję uprzywilejowaną (EPS) spółka przewiduje jego spadek procentowy na poziomie jednocyfrowym (średnim lub wysokim), przy założeniu stałych kursów wymiany walut.

Przychody ze sprzedaży i wynik finansowy w roku obrotowym 2019

W roku obrotowym 2019 przychody ze sprzedaży wzrosły w ujęciu nominalnym o 1,1%, do kwoty 20,114 mld euro. Na skutek korzystnych różnic kursowych przychody ze sprzedaży zwiększyły się o 0,6%. Po korekcie o wpływ tych różnic kursowych przychody ze sprzedaży wzrosły o 0,5%. Wpływ transakcji przejęć i zbycia aktywów wyniósł 0,5%. Dynamika przychodów ze sprzedaży w ujęciu organicznym, tj. bez uwzględnienia wpływu różnic kursowych oraz transakcji przejęć i zbycia aktywów, wyniosła 0,0%.

Sektor biznesowy Adhesive Technologies (klejów budowlanych i konsumenckich oraz klejów i technologii dla przemysłu) odnotował spadek sprzedaży w ujęciu organicznym o 1,5%. W sektorze Beauty Care (kosmetyki) sprzedaż w ujęciu organicznym była o 2,1% niższa w stosunku do poziomu z poprzedniego roku. Sektor biznesowy Laundry & Home Care (środków piorących i czystości) osiągnął wzrost sprzedaży w ujęciu organicznym na poziomie 3,7%.

Na rynkach wschodzących odnotowano wzrost sprzedaży w ujęciu organicznym o 2,5%, przez co okazały się one główną siłą napędową dynamiki tego wskaźnika. Natomiast na rynkach rozwiniętych dynamika sprzedaży w ujęciu organicznym była ujemna, na poziomie -1,6%.

Przychody ze sprzedaży w ujęciu organicznym w regionie Europy Zachodniej były o 1,2% niższe w porównaniu z analogicznym okresem roku poprzedniego. Natomiast w regionie Europy Wschodniej nastąpił wzrost tej pozycji o 6,5%. W Afryce i na Bliskim Wschodzie przychody ze sprzedaży w ujęciu organicznym zwiększyły się o 13,3%. W Ameryce Północnej odnotowano spadek sprzedaży w ujęciu organicznym o 2,3%. W Ameryce Łacińskiej przychody ze sprzedaży w ujęciu organicznym zwiększyły się o 4,9%, natomiast w regionie Azji i Pacyfiku spadły o 6,5%.

Skorygowany zysk operacyjny (EBIT) zmniejszył się o 7,9%, z 3,496 mld euro w 2018 r. do poziomu 3,220 mld euro.

Skorygowana rentowność sprzedaży (marża EBIT) zmniejszyła się o 1,6 p.p. w ujęciu rok do roku i wyniosła 16,0%. Na rentowność Grupy negatywny wpływ miał zapowiedziany z początkiem 2019 r. wzrost inwestycji w marki, technologie, innowacje, a także proces cyfryzacji. Niemniej jednak kwota dodatkowego finansowania nie została w pełni wykorzystana. W 2019 r. wydatkowano łącznie około 50% z planowanej kwoty 300 mln euro.

Odnotowano pogorszenie wyniku finansowego z poziomu -65 mln euro w 2018 r. do -88 mln euro w bieżącym roku sprawozdawczym, głównie za sprawą kosztów odsetkowych od zobowiązań leasingowych w wyniku wdrożenia MSSF 16.

Skorygowany zysk netto po odliczeniu części przypadającej na udziały niesprawujące kontroli wyniósł 2,353 mld euro, wobec 2,603 mld euro w roku obrotowym 2018.

Skorygowany zysk na akcję uprzywilejowaną (EPS) obniżył się o 9,7%, z kwoty 6,01 euro w roku obrotowym 2018 do 5,43 euro. Przy założeniu stałych kursów wymiany walut skorygowany zysk na akcję uprzywilejowaną był niższy o 10,1%.

Zarząd, Rada Nadzorcza oraz Komitet Akcjonariuszy przedstawią Zwyczajnemu Walnemu Zgromadzeniu Akcjonariuszy zwołanemu na 20 kwietnia 2020 r. propozycję wypłaty takiej samej kwoty dywidendy jak w roku ubiegłym, to znaczy 1,85 euro na akcję uprzywilejowaną i 1,83 euro na akcję zwykłą, co odpowiada wskaźnikowi wypłaty na poziomie 34,2%, a więc o 3,3 p.p. wyższemu niż w roku ubiegłym, mieszczącemu się w docelowym przedziale od 30% do 40%.

Stosunek kapitału obrotowego netto do przychodów ze sprzedaży uległ poprawie o -1,2 p.p. i wyniósł 3,9%.

Stan wolnych przepływów pieniężnych ukształtował się na nienotowanym dotychczas poziomie 2,471 mld euro, podczas gdy rok wcześniej wartość ta wyniosła 1,917 mld euro.

Pozycja finansowa netto ponownie wzrosła, z poziomu -2.895 mln euro wg stanu na 31 grudnia 2018 r. do -2,045 mld euro na koniec 2019 r.

Wyniki w podziale na sektory biznesowe

W roku obrotowym 2019 sektor Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) zwiększył przychody ze sprzedaży w ujęciu nominalnym o 0,6%, do kwoty 9,461 mld euro. W trudnym otoczeniu sektora przemysłowego i przy znacznym spadku produkcji motoryzacyjnej i elektronicznej, sprzedaż w ujęciu organicznym zmalała o 1,5%. Skorygowany zysk operacyjny był niższy w ujęciu rok do roku o 2,8% i wyniósł 1,712 mld euro. Skorygowana rentowność sprzedaży wyniosła 18,1% (w poprzednim roku było to 18,7%).

W sektorze Beauty Care (kosmetyki) organiczna dynamika sprzedaży w roku obrotowym 2019 była ujemna, na poziomie -2,1%. W ujęciu nominalnym sprzedaż spadła o 1,8% rok do roku, do 3,877 mld euro. Skorygowany zysk operacyjny wyniósł 519 mln euro i był o 23,1% niższy niż rok wcześniej. Skorygowana rentowność sprzedaży wynosząca w roku poprzednim 17,1% spadła w ujęciu rok do roku do poziomu 13,4% głównie za sprawą niższej marży na sprzedaży oraz wzrostu inwestycji w marki, technologie, innowacje i proces cyfryzacji.

Sektor biznesowy Laundry & Home Care (środków piorących i czystości) odnotował znaczny wzrost przychodów ze sprzedaży w ujęciu organicznym, wynoszący 3,7% w roku obrotowym 2019. Nominalnie wartość sprzedaży wzrosła o 3,7%, do poziomu 6,656 mld euro. Skorygowany zysk operacyjny zamknął się kwotą 1,096 mld euro, a zatem był o 5,7% niższy niż w roku poprzednim. Skorygowana rentowność sprzedaży zmalała o 1,6 p.p. do poziomu 16,5%, głównie za sprawą zwiększenia inwestycji w marki, technologie, innowacje i proces cyfryzacji.

Nowa strategia: Ukierunkowany wzrost motorem sukcesu w 2020+

– Z myślą o przyszłości zdefiniowaliśmy nową strategię ukierunkowanego wzrostu, która ma zapewnić firmie Henkel skuteczny rozwój w kolejnych okresach. Budując na solidnych fundamentach i kierując się wspólnym dążeniem do tworzenia trwałej wartości, opracowaliśmy strategię, której głównymi elementami są przynoszący zysk portfel biznesowy, przewaga konkurencyjna w obszarach innowacji, zrównoważonego rozwoju i cyfryzacji, a także dostosowane do wyzwań przyszłości modele operacyjne, których podstawę stanowi kultura współpracy i zaangażowany zespół – powiedział Carsten Knobel.

* Po uwzględnieniu kosztów/zysków o charakterze jednorazowym oraz kosztów restrukturyzacji.

** Proponowana kwota dywidendy do zatwierdzenia na Zwyczajnym Walnym Zgromadzeniu Akcjonariuszy w dniu 20 kwietnia 2020 r.

Niniejszy dokument zawiera stwierdzenia dotyczące przyszłości sformułowane na podstawie aktualnych założeń i szacunków zarządu Henkel AG & Co. KGaA. Stwierdzenia odnoszące się do przyszłości charakteryzują się użyciem słów takich, jak „oczekiwać”, „zamierzać”, „planować”, „przewidywać”, „uważać", „szacować" i podobnych wyrażeń. Stwierdzeń dotyczących przyszłości nie należy traktować jako gwarancji, że określone założenia czy oczekiwania okażą się trafne. Faktyczne przyszłe wyniki spółki Henkel AG & Co. KGaA i jej podmiotów powiązanych uzależnione są od szeregu czynników ryzyka i niepewności, w związku z czym mogą one istotnie odbiegać od wyników wskazanych w stwierdzeniach dotyczących przyszłości. Na wiele z tych czynników, np. przyszłą sytuację gospodarczą czy działania konkurencji i innych uczestników rynku, Henkel nie ma wpływu, a ich dokładne przewidzenie nie jest możliwe. Henkel nie zamierza ani nie podejmuje się aktualizować stwierdzeń dotyczących przyszłości.

Niniejszy dokument zawiera niezdefiniowane wyraźnie w obowiązujących zasadach sprawozdawczości finansowej dodatkowe wskaźniki finansowe, które stanowią lub mogą stanowić Alternatywne Pomiary Wyników (niebędące wskaźnikami przewidzianymi w ogólnie przyjętych zasadach rachunkowości). Takie dodatkowe wskaźniki finansowe nie powinny być analizowane w oderwaniu od wskaźników prezentujących aktywa netto, sytuację finansową lub wyniki działalności Henkel, które zostały przedstawione zgodnie z obowiązującymi zasadami sprawozdawczości finansowej w skonsolidowanym sprawozdaniu finansowym spółki, ani traktowane jako alternatywa dla tych wskaźników. Podobnie nazwane Alternatywne Pomiary Wyników podawane lub opisywane przez inne spółki mogą być obliczane w inny sposób.

Niniejszy dokument ma charakter wyłącznie informacyjny i nie stanowi porady inwestycyjnej ani oferty sprzedaży lub zaproszenia do składania ofert nabycia jakichkolwiek papierów wartościowych.