- Dobre wyniki sektora Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu)

- Wyniki sektora Beauty Care (kosmetyki) słabsze niż w poprzednim roku

- Pozytywna dynamika wzrostu w sektorze Laundry & Home Care (środków piorących i czystości)

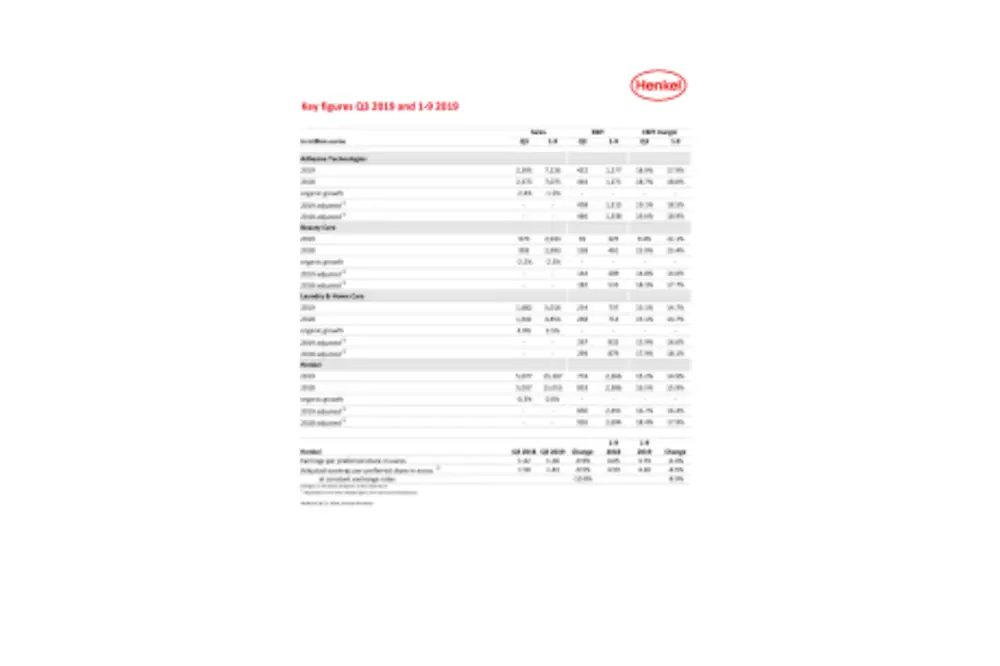

- Wzrost przychodów ze sprzedaży o 0,8% do 5,077 mld euro, w ujęciu organicznym spadek o 0,3%

- Marża EBIT* na poziomie 16,7% (spadek o 1,7 p.p.)

- Zysk na akcję uprzywilejowaną* w wysokości 1,43 euro (w ujęciu nominalnym spadek o 9,5%, wg stałych kursów walut spadek o 10,8%)

- Zwiększone inwestycje w rozwój marek i cyfryzację

- Bardzo wysoki stan wolnych przepływów pieniężnych na poziomie 823 mln euro (wzrost o 339 mln euro)

W trzecim kwartale 2019 r. rozwój działalności Henkel pozostawał pod wpływem coraz trudniejszych warunków rynkowych. Sprzedaż w ujęciu nominalnym wzrosła, natomiast w ujęciu organicznym ukształtowała się nieznacznie poniżej poziomu z poprzedniego roku. Skorygowana marża EBIT, skorygowany zysk z działalności operacyjnej EBIT oraz skorygowany zysk na akcję uprzywilejowaną (EPS) były niższe niż w poprzednim roku, głównie na skutek ogłoszonego na początku roku zwiększenia inwestycji rozwojowych w segmentach dóbr konsumpcyjnych oraz w cyfryzację.

– W trzecim kwartale nasze sektory biznesowe odnotowały zróżnicowane wyniki. Na wyniki sektora biznesowego Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) wpływ miał dalszy znaczący spadek popytu w kluczowych branżach. Mimo to sektor wypracował dobre wyniki, a marża EBIT po raz kolejny osiągnęła bardzo wysoki poziom – powiedział Hans Van Bylen, prezes zarządu Henkel. – Pomimo odnotowanego początkowo pozytywnego wpływu dodatkowych inwestycji w marki i innowacje, wyniki sektora Beauty Care (kosmetyki) były gorsze w porównaniu z analogicznym okresem ubiegłego roku. Sektor produktów profesjonalnych radził sobie dobrze, jednak działalność detaliczna pozostawała pod wpływem wolniejszego niż oczekiwano ożywienia w Europie Zachodniej i przewidzianego wcześniej dalszego zmniejszania poziomu zapasów w Chinach. Natomiast w sektorze Laundry & Home Care (środki piorące i czystości) wprowadzone innowacje przyczyniły się do wzrostu wyników.

Podtrzymanie prognozy na rok obrotowy 2019

Henkel podtrzymuje prognozę wyników na cały rok obrotowy 2019 i oczekuje wzrostu przychodów ze sprzedaży Grupy w ujęciu organicznym na poziomie 0%−2%.

W przypadku sektora Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) spodziewana jest zmiana przychodów ze sprzedaży w ujęciu organicznym pomiędzy -1% a 1%. Dla sektora Beauty Care (kosmetyki) Henkel prognozuje zmianę wielkości przychodów ze sprzedaży w ujęciu organicznym pomiędzy -2% a 0%. W sektorze Laundry & Home Care (środki piorące i czystości) wzrost w ujęciu organicznym jest nadal przewidywany w przedziale 2–4%.

Henkel podtrzymuje prognozę skorygowanej rentowności sprzedaży na poziomie Grupy w przedziale 16–17%.

W wypadku skorygowanego zysku na akcję uprzywilejowaną (EPS) Henkel w dalszym ciągu przewiduje zmianę procentową na średnim lub wysokim jednocyfrowym poziomie, poniżej poziomu odnotowanego w poprzednim roku, przy założeniu stałych kursów walut.

Przychody ze sprzedaży i wynik finansowy za trzeci kwartał 2019 r.

W trzecim kwartale 2019 r. przychody ze sprzedaży wzrosły w ujęciu nominalnym o 0,8%, do kwoty 5,077 mld euro. Sprzedaż w ujęciu organicznym, tj. bez uwzględnienia wpływu różnic kursowych oraz transakcji przejęć i zbycia aktywów, nieznacznie spadła, o 0.3%. Wpływ transakcji przejęć i zbycia aktywów wyniósł 0,4%. Na skutek korzystnych różnic kursowych przychody ze sprzedaży zwiększyły się o 0,7%.

Sektor Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) odnotował spadek przychodów ze sprzedaży w ujęciu organicznym na poziomie 2,4%. Przychody ze sprzedaży w sektorze biznesowym Beauty Care (kosmetyki) zmniejszyły się w ujęciu organicznym o 2,2% w stosunku do poziomu z zeszłego roku. Sektor biznesowy Laundry & Home Care (środków piorących i czystości) osiągnął znaczny wzrost sprzedaży w ujęciu organicznym na poziomie 4,0%.

Na rynkach wschodzących dynamika przychodów ze sprzedaży w ujęciu organicznym była wysoka, na poziomie 2,7%. Natomiast na rynkach rozwiniętych dynamika sprzedaży w ujęciu organicznym była ujemna, na poziomie -2,3%.

W Europie Zachodniej sprzedaż w ujęciu organicznym spadła o 2,1%, natomiast w Europie Wschodniej wzrosła o 7,7%. W Afryce i na Bliskim Wschodzie przychody ze sprzedaży w ujęciu organicznym zwiększyły się o 19,1%. W Ameryce Północnej odnotowano spadek sprzedaży w ujęciu organicznym o 3,1%, w Ameryce Łacińskiej – o 3,4%, a w regionie Azji i Pacyfiku – o 5,7%.

Skorygowany zysk operacyjny (EBIT) wyniósł 850 mln euro i w porównaniu z kwotą 926 mln euro odnotowaną w analogicznym okresie ubiegłego roku był niższy o 8,2%.

Skorygowana rentowność sprzedaży (marża EBIT) wyniosła 16,7% i była o 1,7 punktu procentowego niższa niż w roku ubiegłym.

Skorygowany zysk na akcję uprzywilejowaną zmniejszył się o 9,5%, z kwoty 1,58 euro w trzecim kwartale 2018 r. do 1,43 euro w trzecim kwartale bieżącego roku. Przy założeniu stałych kursów walut skorygowany zysk na akcję uprzywilejowaną był niższy o 10,8%.

Stosunek kapitału obrotowego netto do przychodów ze sprzedaży uległ poprawie i wyniósł 5,7% w porównaniu z 6,6% w trzecim kwartale 2018 r.

Wolne przepływy pieniężne w trzecim kwartale 2019 r. wyniosły 823 mln euro i były zdecydowanie wyższe niż w analogicznym okresie roku poprzedniego (484 mln euro), co świadczy o dużej zdolności spółki do generowania wolnych przepływów pieniężnych.

Wyniki w podziale na sektory biznesowe

W trzecim kwartale 2019 r. przychody ze sprzedaży w sektorze Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) osiągnęły poziom 2,395 mld euro, co stanowi wzrost o 0,9% w porównaniu z analogicznym kwartałem ubiegłego roku. W związku z utrzymującym się spadkiem produkcji przemysłowej, zwłaszcza w branży motoryzacyjnej, przychody ze sprzedaży w ujęciu organicznym zmniejszyły się o 2,4%. Skorygowany zysk operacyjny zamknął się kwotą 458 mln euro, a zatem był o 1,7% niższy niż w drugim kwartale ubiegłego roku. Skorygowana rentowność sprzedaży na poziomie 19,1% była niższa w stosunku do trzeciego kwartału ubiegłego roku.

Przychody ze sprzedaży w sektorze biznesowym Beauty Care (kosmetyki) w ujęciu organicznym spadły o 2,2%. Sektor pozostawał pod wpływem wolniejszego niż oczekiwano ożywienia na bardzo konkurencyjnym rynku Europy Zachodniej, jak również przewidzianego wcześniej dalszego zmniejszania zapasów w sektorze detalicznym w Chinach. Natomiast działalność sektora biznesowego Beauty Care (kosmetyki) w Ameryce Północnej rozwijała się pomyślnie. W ujęciu nominalnym sprzedaż spadła o 2,3% rok do roku, do 970 mln euro. Skorygowany zysk operacyjny ukształtował się na poziomie 144 mln euro, co oznacza spadek o 21,2% w stosunku do trzeciego kwartału 2018 r. Skorygowana rentowność sprzedaży ukształtowała się na poziomie 14.8%, odnotowując spadek w porównaniu z analogicznym okresem ubiegłego roku m.in. w związku ze zwiększeniem inwestycji rozwojowych.

W trzecim kwartale 2019 r. sektor biznesowy Laundry & Home Care (środków piorących i czystości) odnotował bardzo wysoki wzrost sprzedaży w ujęciu organicznym, na poziomie 4,0%, dzięki dwucyfrowej dynamice sprzedaży na rynkach wschodzących. Natomiast działalność sektora środków piorących i czystości w Ameryce Północnej pozostawała pod presją. W ujęciu nominalnym przychody ze sprzedaży wzrosły o 2,5%, do poziomu 1,682 mld euro, wobec 1,641 mld euro w analogicznym kwartale 2018 r. Skorygowany zysk operacyjny zamknął się kwotą 267 mln euro i był o 9,0% niższy niż w tym samym kwartale ubiegłego roku. Skorygowana rentowność sprzedaży osiągnęła poziom 15,9% i była niższa w stosunku do trzeciego kwartału ubiegłego roku, głównie w związku z zapowiedzianym na początku bieżącego roku zwiększeniem inwestycji rozwojowych.

Wyniki działalności za pierwsze dziewięć miesięcy 2019 r.

Wartość sprzedaży zrealizowanej przez Henkel w pierwszych dziewięciu miesiącach 2019 r. wyniosła 15,2 mld euro, co oznacza wzrost o 1,0%. Sprzedaż w ujęciu organicznym, tj. bez uwzględnienia wpływu różnic kursowych oraz transakcji przejęć i zbycia aktywów, ukształtowała się dokładnie na tym samym poziomie, co w analogicznym okresie ubiegłego roku. Wpływ różnic kursowych na wzrost poziomu sprzedaży był pozytywny i wyniósł 0,5%.

Skorygowany zysk operacyjny obniżył się o 7,5%, z 2,694 mld euro do 2,491 mld euro.

Skorygowana rentowność sprzedaży ukształtowała się na poziomie 16,4% wobec 17,9% po trzech kwartałach 2018 r.

Skorygowany zysk na akcję uprzywilejowaną zmniejszył się o 8,5%, z kwoty 4,59 euro do 4,20 euro. Przy założeniu stałych kursów walut skorygowany zysk na akcję uprzywilejowaną był niższy o 8,9%.

W okresie pierwszych dziewięciu miesięcy 2019 r. sektor biznesowy Adhesive Technologies (klejów budowlanych i konsumenckich oraz klejów i technologii dla przemysłu) odnotował spadek sprzedaży w ujęciu organicznym o 1,5%. Skorygowana rentowność sprzedaży wyniosła 18,5% w porównaniu z 18,9% w poprzednim roku. Sektor Beauty Care (kosmetyki) odnotował spadek przychodów ze sprzedaży w ujęciu organicznym o 2,3%, Skorygowana rentowność sprzedaży wyniosła 14,0% (w poprzednim roku było to 17,7%). Sektor biznesowy Laundry & Home Care (środków piorących i czystości) osiągnął znaczny wzrost przychodów ze sprzedaży w ujęciu organicznym, wynoszący 3,5%. Skorygowana rentowność sprzedaży wyniosła 16,6% w porównaniu z 18,1% w poprzednim roku.

Dzięki sprawnemu zarządzaniu środkami pieniężnymi oraz działaniom optymalizującym kapitał obrotowy netto stan wolnych przepływów pieniężnych wzrósł po pierwszych dziewięciu miesiącach 2019 r. o 690 mln euro do najwyższego w historii poziomu 1,813 mld euro.

Pozycja finansowa netto firmy Henkel poprawiła się o blisko 1 mld euro w porównaniu z analogicznym okresem roku poprzedniego i na dzień 30 września 2019 r. wyniosła -2,256 mld euro (30 września 2018 r.: -3,248 mld euro).

* Po uwzględnieniu kosztów/zysków o charakterze jednorazowym oraz kosztów restrukturyzacji.

Niniejszy dokument zawiera stwierdzenia dotyczące przyszłości sformułowane na podstawie aktualnych założeń i szacunków zarządu Henkel AG & Co. KGaA. Stwierdzenia odnoszące się do przyszłości charakteryzują się użyciem słów takich, jak „oczekiwać”, „zamierzać”, „planować”, „przewidywać”, „uważać”, „szacować” i podobnych wyrażeń. Stwierdzeń dotyczących przyszłości nie należy traktować jako gwarancji, że określone założenia czy oczekiwania okażą się trafne. Faktyczne przyszłe wyniki spółki Henkel AG & Co. KGaA i jej podmiotów powiązanych uzależnione są od szeregu czynników ryzyka i niepewności, w związku z czym mogą one istotnie odbiegać od wyników wskazanych w stwierdzeniach dotyczących przyszłości. Na wiele z tych czynników, np. przyszłą sytuację gospodarczą czy działania konkurencji i innych uczestników rynku, Henkel nie ma wpływu, a ich dokładne przewidzenie nie jest możliwe. Henkel nie zamierza ani nie podejmuje się aktualizować stwierdzeń dotyczących przyszłości.

Niniejszy dokument zawiera niezdefiniowane wyraźnie w obowiązujących zasadach sprawozdawczości finansowej dodatkowe wskaźniki finansowe, które stanowią lub mogą stanowić alternatywne mierniki wyników (niebędące wskaźnikami przewidzianymi w ogólnie przyjętych zasadach rachunkowości). Takie dodatkowe wskaźniki finansowe nie powinny być analizowane w oderwaniu od wskaźników prezentujących aktywa netto, sytuację finansową lub wyniki działalności Henkel, które zostały przedstawione zgodnie z obowiązującymi zasadami sprawozdawczości finansowej w skonsolidowanym sprawozdaniu finansowym spółki, ani traktowane jako alternatywa dla tych wskaźników. Podobnie nazwane alternatywne mierniki wyników podawane lub opisywane przez inne spółki mogą być obliczane w inny sposób.

Niniejszy dokument ma charakter wyłącznie informacyjny i nie stanowi porady inwestycyjnej ani oferty sprzedaży lub zaproszenia do składania ofert nabycia jakichkolwiek papierów wartościowych.